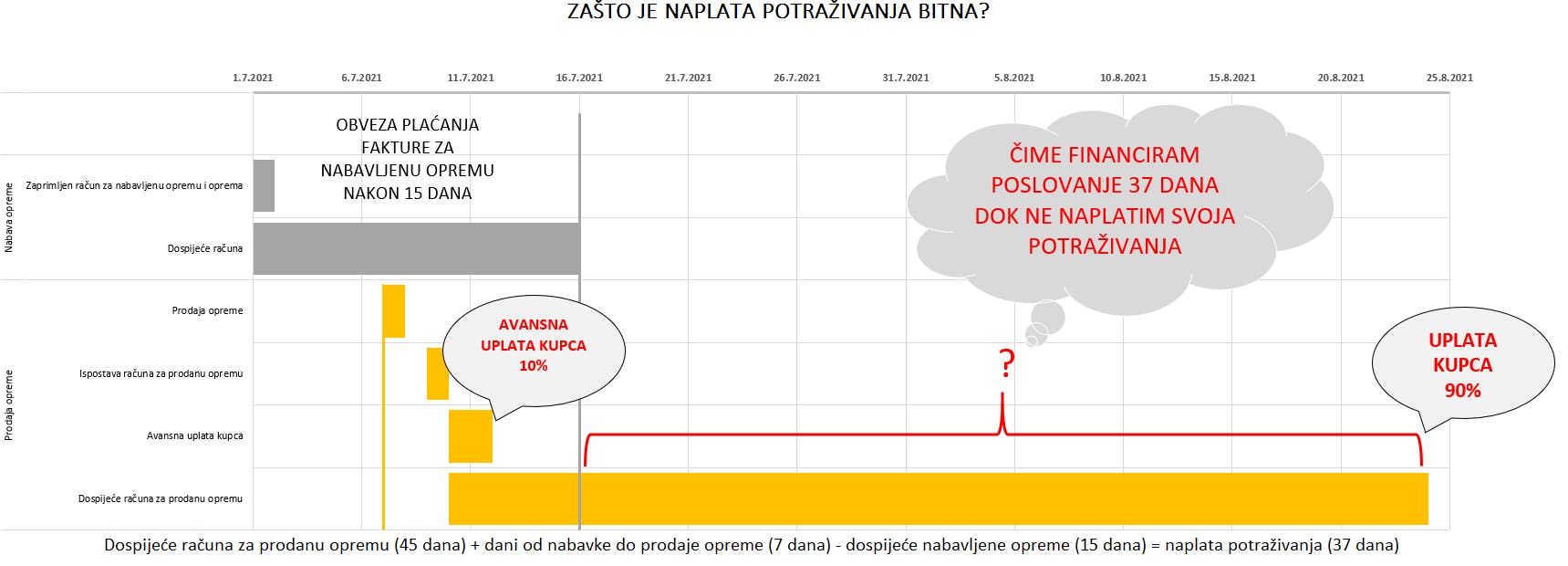

Koja je veza neto radnog kapitala i naplate potraživanja

15. ožujka 2021.

3 min čitanja

Cilj svakog poduzeća je ostvariti dobit i imati pozitivan novčani tok. Što to znači? Poduzeće će dobit ostvariti ako ima dobro kalkuliranu cijenu koštanja proizvoda te ostvari prihod veći od troškova.

Pozitivan novčani tok je moguć samo u slučaju ako su poduzeću novčana sredstva koja su mu na raspolaganju veća od onih koja su mu potrebna za podmirivanje svih tekućih obveza.

No, većina poduzeća se i dalje susreće s pitanjima:

- Nedostaje li mi novca?

- Koliko mi novca nedostaje?

- Kada očekujem priljev novca?

- Na koji način ću premostiti nedostatak novca?

Naplata je problem koji većina poduzetnika navodi kao ključni problem u tekućem poslovanju. No većina njih toga postanu svjesna kad je već kasno. Ne smijemo zaboraviti da poduzeća ne propadaju zato što su poslovala u gubitku.

Najčešći povod stečaja je kada poduzeća postanu nelikvidna.

Stoga je vrlo važno da poduzeća koja posluju u uvjetima sezonalnosti, koja su projektno orijentirana, s velikim udjelom zaliha u svojoj imovini vode računa o svojoj likvidnosti. U tome im može pomoći praćenje naplate potraživanja i neto radnog kapitala.

Što je neto radni kapital?

Neto radni kapital je pokazatelj poslovanja poduzeća koji nam govori kako podmiruje tekuće obveze, daje nam sliku o upravljačkoj sposobnosti poduzeća te kako poduzeće koristi svoju imovinu.

Izračunava se tako da se kratkotrajna imovina umanji za kratkoročne obveze.

Ako je neto radni kapital pozitivan ukazuje nam kako su nam kratkoročna sredstva koja imamo na raspolaganju dovoljna za podmirivanje tekućih obveza koje dospijevaju na plaćanje.

Ako je neto radni kapital negativan, poduzeće nema na raspolaganju dovoljno sredstava za plaćanje svojih tekućih obveza tj. nelikvidno je i može dovesti svoje poslovanje u opasnost.

Istraživanja[1] su pokazala da se naplata potraživanja tijekom COVID krize pogoršava u prosjeku za 3 dana (4%). Također se može zaključiti da se veliki broj poduzeća nije prilagodio na novonastale okolnosti te su ostvarili smanjenje prihoda za 16% i smanjenje neto radnog kapitala za 5%.

Nije zanemariva činjenica da se zalihe za 9,4% duže zadržavaju u poduzećima.

Stoga je važno u promjenjivim okolnostima voditi računa o sprječavanju potencijalnih problema s naplatom potraživanja pravovremenim mjerama.

Kako optimizirati proces naplate potraživanja?

Za početak naglasite svim zaposlenicima važnost naplate potraživanja i dodijelite zaduženja za praćenje naplate.

Naplata potraživanja ima jednu specifičnost, a to je najčešće kontinuirano komuniciranje s istim problematičnim kupcima i da ćete imati ponavljajuće radnje naplate nad istima.

Kako dobar platiša ne bi neprimijećeno postao problematičan, svakako je bitno i sljedeće:

- Provjerite dogovorene uvjete u ugovorima – rokove plaćanja, jeste li ugovorili instrumente osiguranja plaćanja

- Procjenjujte bonitete velikih kupaca ili barem provjeriti na nekom od portala (Boniteti.hr, Poslovna.hr ili infobiz.hr) koja je oznaka boniteta kupca

- Segmentirajte kupce prema Pareto analizi (80% iznosa duga koji se nalaze na 20% kupaca)

- Podsjećajte kupce na plaćanje

- Poboljšajte izvještavanje u dijelu procesa nabave i naplate potraživanja

- Definirajte ciljeve u naplati

- Planirajte priljev novca

Hoće li nam biti Kako osigurati da kupac plati svoje obveze?

O tome je potrebno razmišljati već prilikom dogovaranja uvjeta poslovanja.

Kako temeljem analize boniteta kupaca utvrditi pod kojim uvjetima plaćanja je potrebno ugovoriti posao s kupcem?

Segmentacijom kupaca moguće je smanjiti rizike u poslovanju i olakšati si komunikaciju s kupcima dužnicima. Prilikom naplate potraživanja treba voditi računa o pravovremenosti, kontinuiranosti i sustavnosti kako bi se postigli što bolji rezultati.

Rana detekcija rizika u naplati potraživanja je od izuzetne važnosti za poslovanje svakog poduzeća. Svjesni smo toga da je okruženje sve turbulentnije, izazvano direktno promjenama u branši poslovanja ili nekim „sistemskim rizikom“.

Postupak ocjene boniteta, provodi se pomoću kvantitativnih i kvalitativnih metoda, utemeljenih na dostupnim podacima o poslovanju klijenta.

Izračun kvantitativnih pokazatelja temelji se na podacima iz revidiranih financijskih izvješća klijenta (prvenstveno bilance i računa dobiti i gubitka, te po potrebi i izvještaja o novčanom toku), za prethodne minimalno tri poslovne godine, i projekcije budućih poslovnih planova.

Kvalitativne metode procjene, temelje se na ostaloj dostavljenoj dokumentaciji, javno dostupnim izvorima informacija, te analizi kvantitativnih pokazatelja.

Možemo vam pomoći da definiranjem ciljeva, pravovremenim aktivnostima i uspostavljanjem procesa naplate minimizirate rizike poslovanja svoga poduzeća.

Autor: Anka Cvitanović Jovanić